Relatório Mensal

Setembro 2024

ESTRATÉGIA DE INVESTIMENTO

O Ceter FIC FIM CP tem como objetivo superar o CDI no longo prazo, com alocação em ativos estruturados de crédito privado. O fundo busca atingir seus objetivos primordialmente por meio da aquisição de cotas de fundos de investimento em direitos creditórios (FIDCs), originados por empresas com larga experiência no mercado e que apresentam uma relação risco/retorno adequada. O fundo conta com a gestão da est Gestão de Patrimônio e co-gestão Nest Asset Management. A alocação do patrimônio em FIDCs é feita de forma bastante diversificada, envolvendo somente cotas sêniores e mezanino. Esta estratégia busca mitigar riscos através de estruturas de subordinação robustas. O Ceter FIC FIM CP investe em fundos que possuem políticas de originação de operações autossustentáveis, contudo, o monitoramento é realizado de forma intensiva para mitigar riscos de execução.

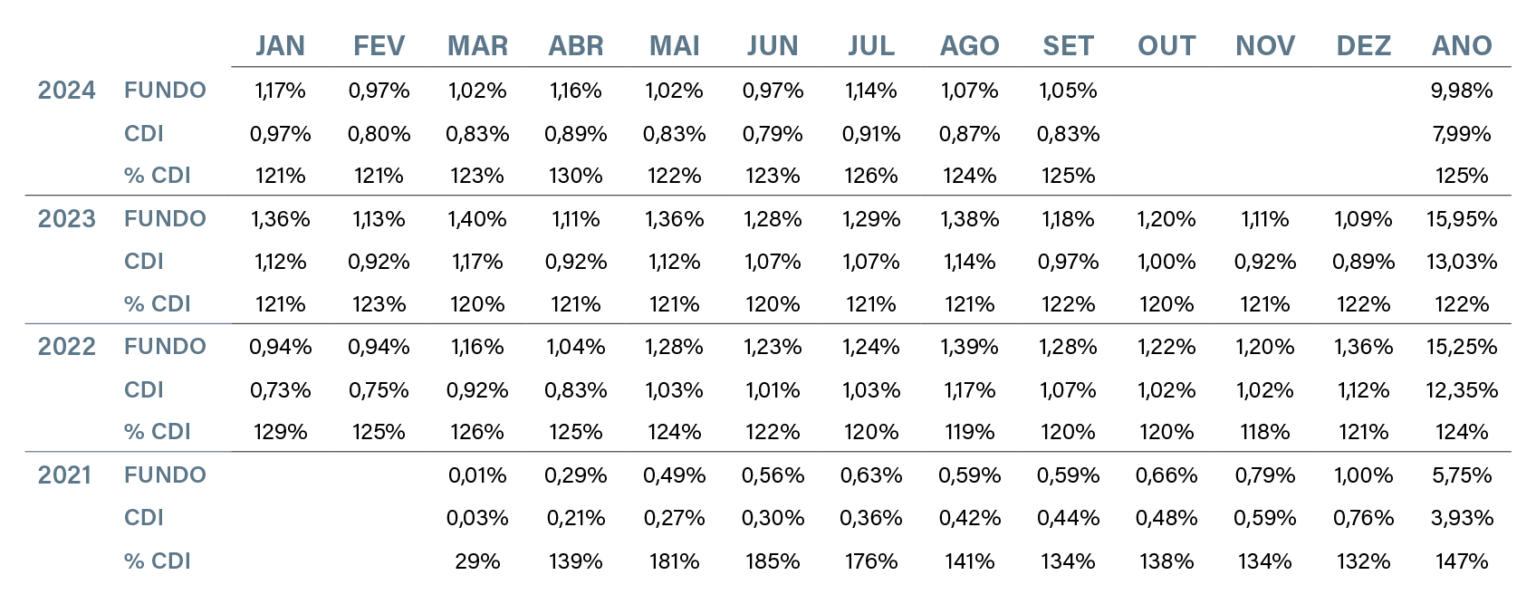

RENTABILIDADE MENSAL

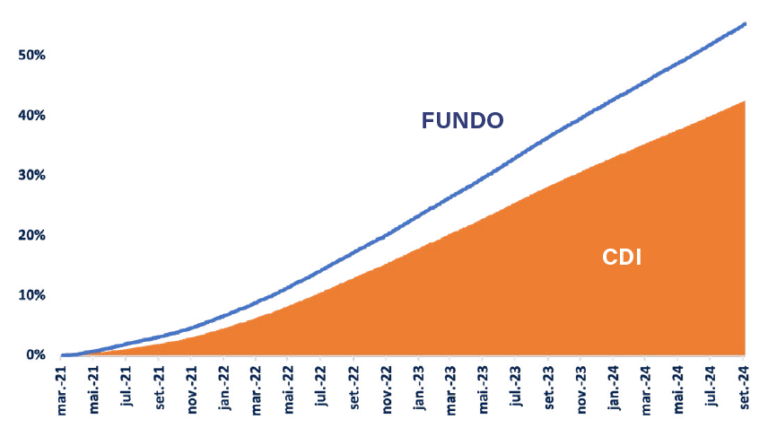

RENTABILIDADE ACUMULADA (%)

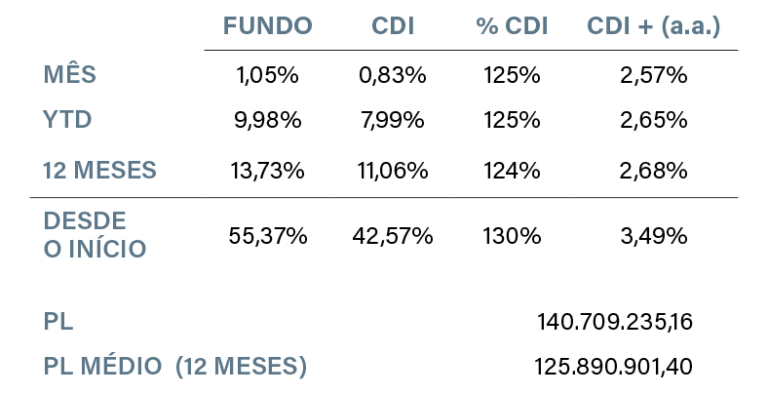

PERFORMANCE HISTÓRICA

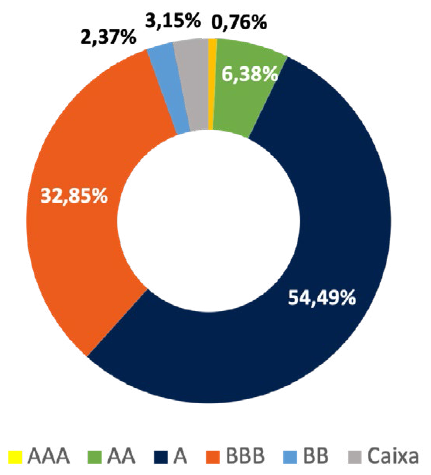

CLASSE DE RATING

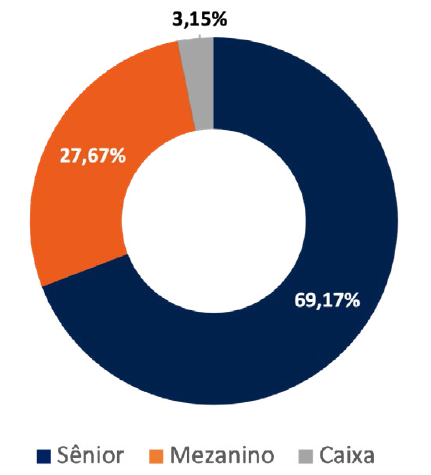

CLASSE DE COTAS

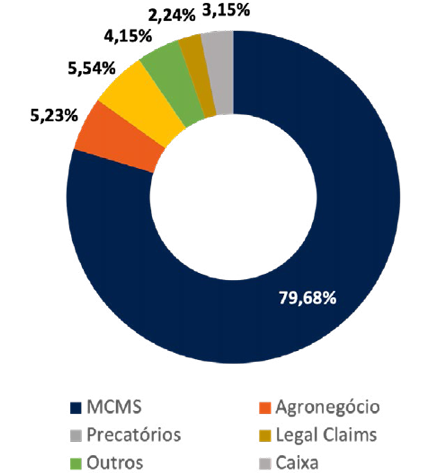

SEGMENTAÇÃO POR SETOR

COMENTÁRIO DOS GESTORES

Nessa carta de setembro, abordaremos as dificuldades e desafios de curto prazo que o agronegócio no Brasil tem enfrentado e seus possíveis impactos para a carteira do Ceter.

Os eventos em série de recuperação judicial (RJ) que estamos observando são derivados de diversos fatores. Desde a eclosão da guerra da Rússia e Ucrânia, os preços dos insumos e das “commodities” tem oscilado intensamente e de forma errática, bem diferente do seu padrão histórico de até então. O preço dos fertilizantes teve notável volatilidade até pela ameaça de falta de abastecimento.

Desde o ano passado, os preços das “commodities” tiveram picos e vales muito proeminentes por conta de excesso de produção em alguns casos como: soja, carne e laranja; ou pela falta de oferta como cacau e leite que são culturas onde o investimento foi incapaz de manter a produção em ritmo compatível com a demanda.

O agronegócio no Brasil tem características cíclicas muito marcantes. Em anos em que os preços trazem lucratividade relevante, em geral há excesso de investimentos que eleva muito a capacidade produtiva e provoca uma sobre oferta de produtos agrícolas em algum momento. Em consequência, observam-se quedas relevantes dos preços, quando não abruptas.

Fora isso, houve crescimento da modalidade “barter”, que é compra e venda de insumos, terras, equipamentos, entre outros elementos da cadeia do agronegócio, cuja moeda de troca são as próprias “commodities” em um esquema semelhante ao escambo.

Isso por vezes traz problemas, pois quando há queda relevante de preços ou quebra de produção, as dificuldades para honrar os compromissos assumidos escalam e desorganizam o equilíbrio financeiro, muitas vezes já débil, das cadeias produtivas.

Esse conjunto de fatos está gerando impactos em algumas empresas de forma crítica e uma série delas entrou em RJ, tais como: Elisa Agro, Agrogalaxy, Portal Agro, entre outras.

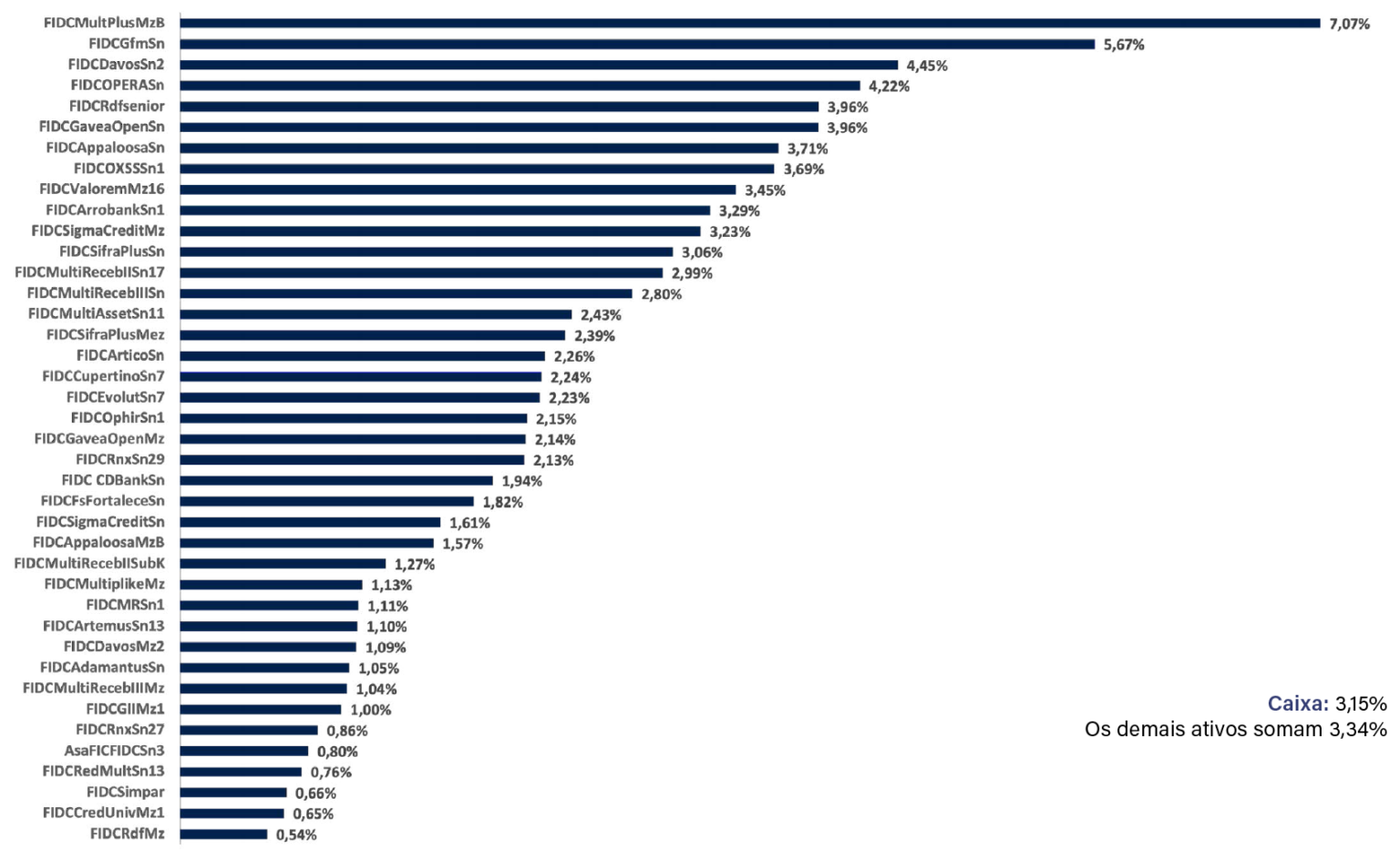

No caso do Ceter temos três fundos com exposição direta ao agronegócio: @Bank FIDC, CD Bank e FS Fortalece FIDC que, somados perfazem, 7,05% do PL do Ceter. O @Bank faz confinamento de boi com garantia dos próprios animais e com grande desconto em relação ao preço atual. Em geral, esses rebanhos se encontram vendidos a grandes pecuaristas. Os indicadores de rentabilidade, inadimplência e revolvência do FIDC estão de acordo ou melhores que o histórico.

No caso do CD Bank FIDC, trata-se de fundo monocedente do grupo CHDS/DISAM, da família Zorzetto. O grupo produz substâncias que perderam patentes e todas as vendas são cobertas por seguro de crédito. Assim, o fundo não possui inadimplência e segue de forma bastante saudável.

O FS Fortalece FIDC é da FS Bio que é a maior produtora de etanol de milho do país. A empresa como um todo teve piora de indicadores em relação ao mesmo período do ano passado, mas segue lucrativa e com caixa relevante para tocar suas operações, pois levantou outras séries de FIDCs e CRAs. A cota subordinada está levemente negativa até dia 30 de agosto (-1,94%), mas que segue dentro do padrão dado que o FIDC tem apenas 5% de subordinação e, assim, carrega muito custo. Vale lembrar também que o fundo tem como colateral sacas de milho, cobrindo 100% dos recursos.

Assim sendo, não temos no Ceter FIC FIM CP casos que denotem preocupação, mas continuamos vigilantes, pois o setor passa por um momento de muitas incertezas.

ALOCAÇÃO DA CARTEIRA

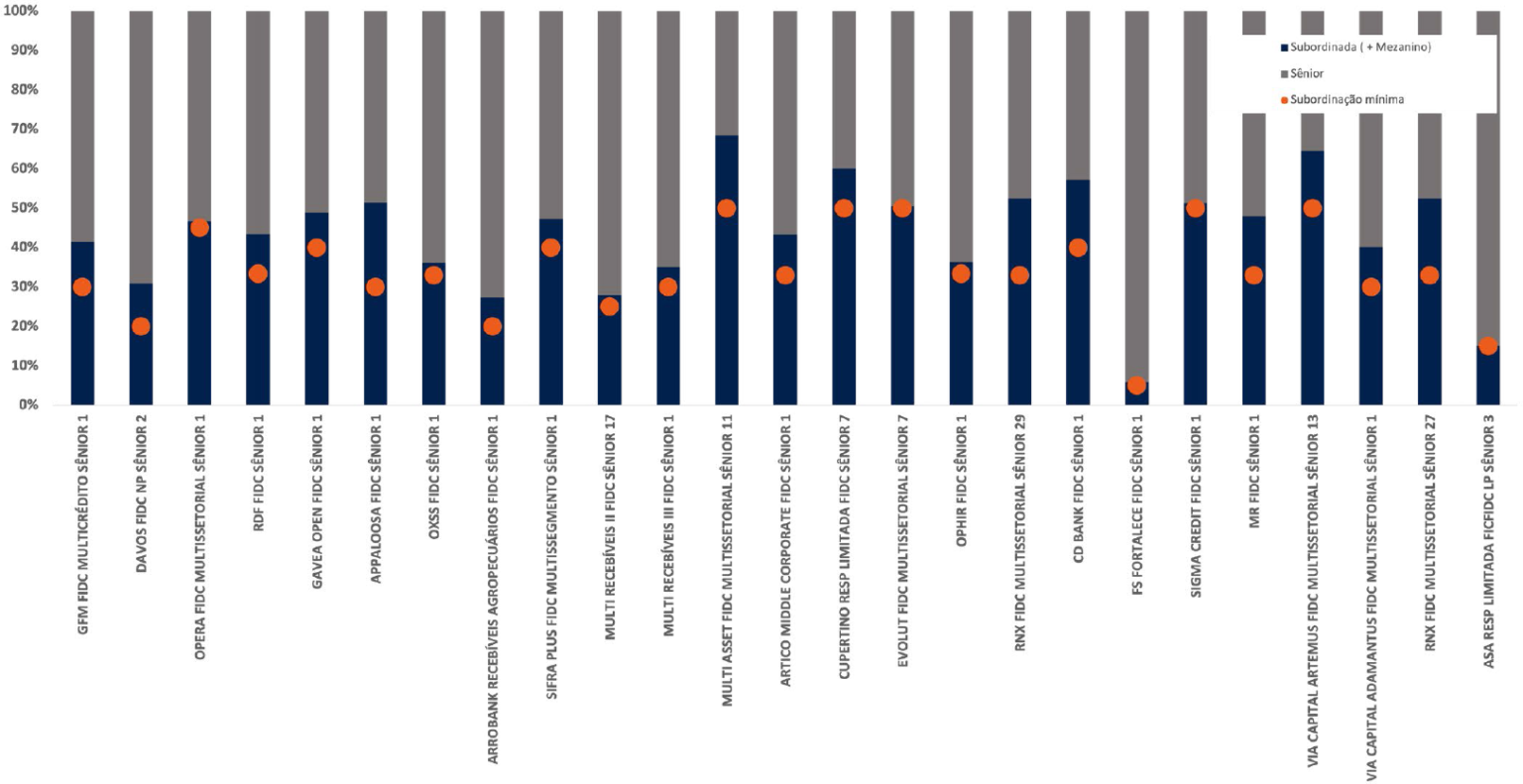

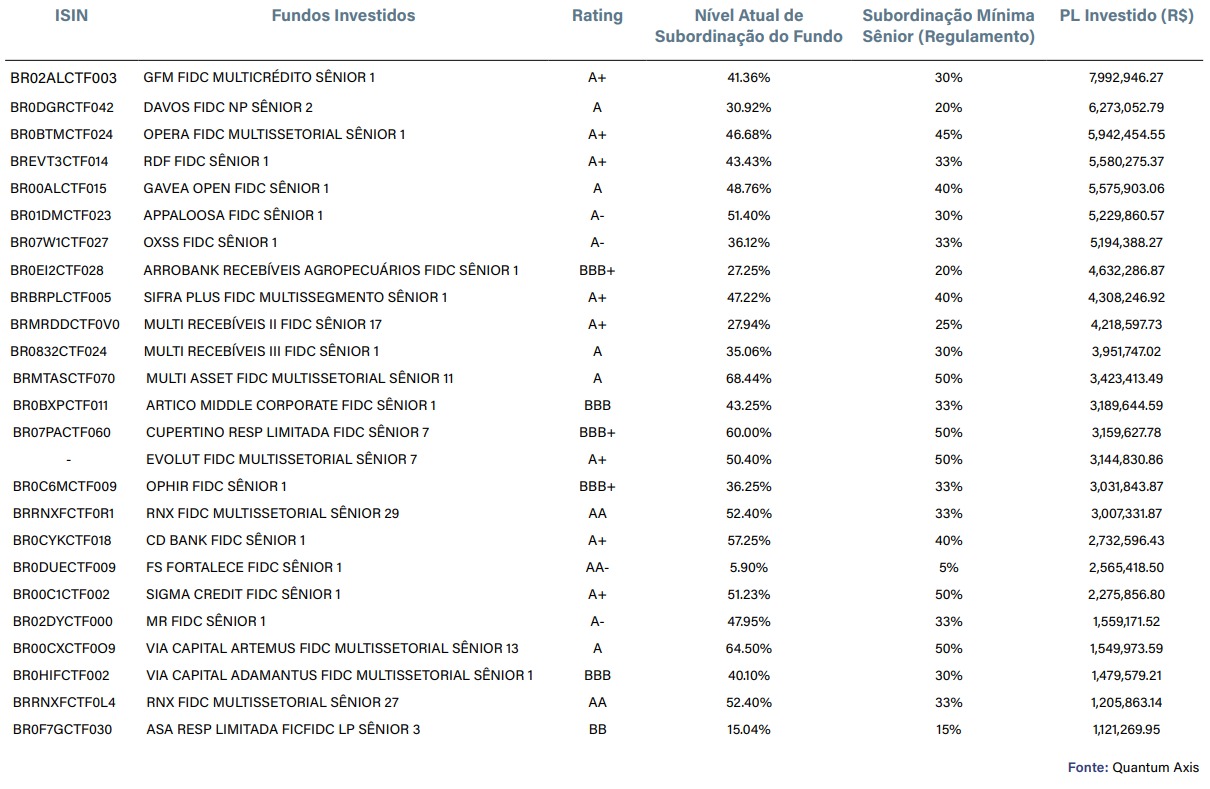

SUBORDINAÇÃO E MAIS INFORMAÇÕES DOS FUNDOS INVESTIDOS

INFORMAÇÕES OPERACIONAIS

Objetivo do Fundo

Superar o CDI no longo prazo.

Público Alvo

Investidores Qualificados e Entidades Fechadas de Previdência Complementar

Categoria ANBIMA

Multimercado Livre

Data de Início

26 de março de 2021

Bloomberg Ticket

NEST INT BZ

Gestor e Co-gestor

est Gestão de Patrimônio / Nest Asset Management

Administrador

Banco Daycoval S.A.

Custodiante

Banco Daycoval S.A.

Patrimônio Líquido

R$ 140.709.235,16

PL Médio (12 Meses)

R$ 125.890.901,40

Taxa de Administração

1,07% a.a. (máx. 2,40% a.a.)

Taxa de Performance

10% do que exceder 100% do CDI

Tributação

Longo prazo

Taxa de Ingresso/Saída

Não há

Aplicação Mínima

R$ 1.000,00

Movimentação Mínima

R$ 500,00

Aplicações

D+0 (dia útil) para aplicações efetuadas até às 14h30

Resgates

D+60 (dias corridos), com liquidação / D+1 (dia útil)

SAC

pci@bancodaycoval.com.br ou no telefone 0800 7750500

Ouvidoria

0800 7770900

CNPJ

39.806.561/0001-18